世帯主の収入が年金211万円の壁を超えない場合、住民税非課税世帯(住民税非課税者)となります。 住民税非課税世帯になると、以下の3つのメリットがあります。

1 年金の手取り額が増える

2 社会保障の負担が減る

3 市民サービスが手厚くなる

では、それぞれどのような恩恵があるのか具体的に見ていきましょう。

1 年金の手取り額増加

住民税非課税世帯に区分されることで、さまざま税金が安くなり年金の手取り額が増えるメリットがあります。ここでは住民税課税世帯と比較するために、年金収入が「211万円」と「212万円」の方で手取り額がどう違うのか解説します。

わかりやすく違うのは住民税です。 年金収入211万円の方は住民税非課税世帯になるため、住民税は0円になります。一方、年金収入212万円になると住民税課税世帯です。そのため、住民税を毎年5,000円支払わなければなりません。

・年金収入211万円の住民税:0円

・年金収入212万円の住民税:5,000円

そのほか減額されるものに保険料があります。代表的なものは「国民健康保険料」と「介護保険料」です。

国民健康保険料は、住んでいる地域によって減額の割合が異なります。多くの自治体は、2割・5割・7割のどれかで減額されるため、割合はお住まいの地域で確認してください。

たとえば金沢市の場合は、2割減免されます。そのため、年金収入が211万円と212万円の方で国民健康保険料の差は年間約3万円ほどです。

介護保険料も自治体によって増減割合が違います。ほとんどの場合、10~13段階に分けて保険料負担額が増減します。

金沢市では介護保険料が年間14.6万円から6.3万円までの減額です。

したがって、年金収入が211万円の方と212万円の方では、介護保険料が約8万円も違います。 各金額の差をまとめると以下のようになります。

住民税の差:5,000円

国民健康保険料の差:約3万円

介護保険料の差:約8万円

つまり、年金収入がたった1万円違うだけで、手取り額に約12万円の差(金沢在住の場合)が生まれるのです。毎月1万円も使えるお金が違うのは、老後の生活に大きな影響があるでしょう。

2 社会保障の負担軽減

住民税非課税世帯になることで、いくつかの社会保障の負担が軽減されます。とくに影響する制度は、以下の3つです。

・高額療養費制度

・高額介護サービス費

・高額療養・高額介護合算療養費

では、まず高額療養費制度の負担軽減を紹介します。

高額療養費制度とは、1ヶ月間の医療費が自己負担額を超えた場合に、限度額以上の費用を還付してもらえる制度です。

事前に届け出を出すと一定額以上は支払わずに済む仕組みもありますが、基本的には還付になります。

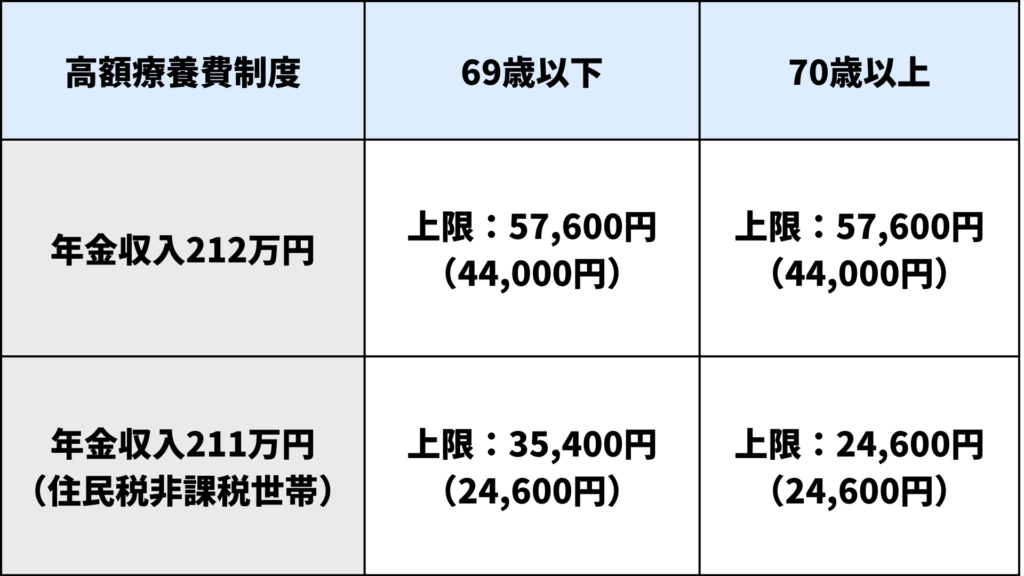

年金収入が211万円以下で住民税非課税世帯になると、この上限額が以下の表のように変わります。

※かっこ内の数字は「多数回該当」による減額の数字

※多数回該当とは、過去12ヶ月以内に3回以上、上限額を超えた場合に4回目以降から上限額がさらに下がる仕組み

69歳以下の年金生活者の場合は、年金収入211万円と212万円の方で上限額が22,200円違います。

70歳以上の年金生活者だと、上限額に33,000円の差が出ます。

高額療養費制度の上限は、1ヶ月単位の金額です。そのため、持病や慢性的な病気に罹っている方にとっては、上限の引き下げは大きな影響があります。

2つめは、高額介護サービス費の上限引き下げです。

高額介護サービス費とは、介護サービスを利用した際に発生する一定額以上の費用に関して毎月還付を受けられる制度。高額療養費制度の介護サービス版とイメージするとわかりやすいです。

高額介護サービス費の上限には段階があり、個人差もあります。そのため、ここでは代表的な数字を紹介します。

年金生活者の場合、基本的に高額介護サービス費の上限は44,000円ほど。この金額が、住民税非課税世帯の場合は24,600円まで下がります。

・年金収入212万円:世帯上限44,000円

・年金収入211万円:世帯上限24,600円

したがって、住民税非課税世帯であるかどうかで上限が19,400円変わります。高額療養費制度を利用している方と同様に、高額な介護サービスを恒久的に受ける可能性がある方はメリットがあります。

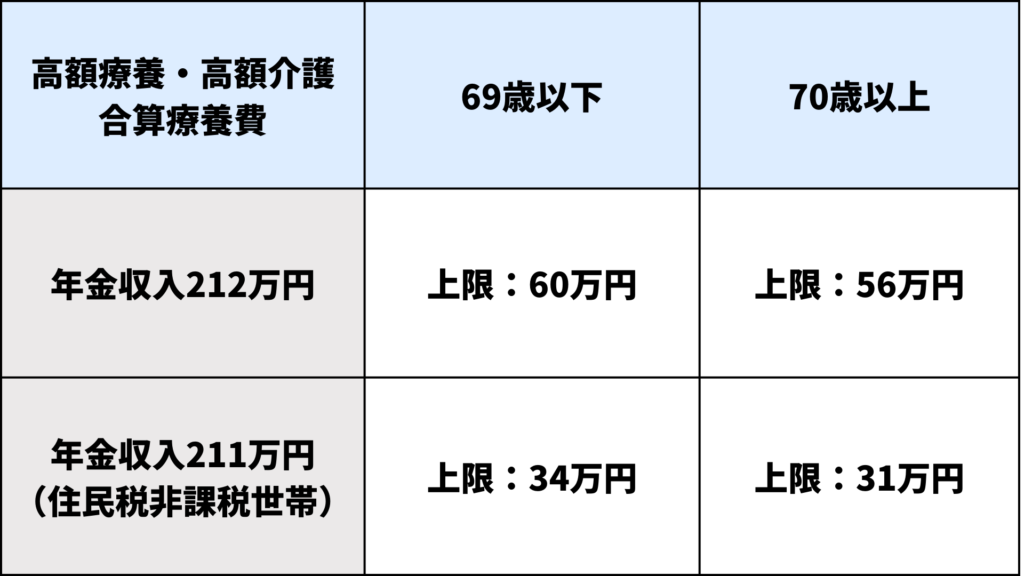

3つめは、高額療養・高額介護合算療養費と呼ばれる制度の負担軽減です。 高額療養費制度と高額介護サービス費を利用したうえで、合算した年間の支払いが一定金額を超えている場合、年間ベースで還付してくれる制度です。

高額療養・高額介護合算療養費は、年金収入211万円と212万円の方で以下のように上限が違います。

69歳以下で住民税非課税かどうかで、上限金額は26万円違います。

継続的に医療や介護サービスを受けている方にとって、20万円以上の差は老後の家計に影響を及ぼす可能性があります。

このように住民税非課税世帯になると、2重3重で保護されている社会保障制度の負担が軽くなるメリットがあります。

3 市民サービスの充実

年金生活者で住民税非課税世帯になると、利用できる市民サービスが増える場合があります。 たとえば、以下のようなサービスが展開されています。

・予防接種、がん検診などの無料化

・時にかかる食事代の自己負担額の軽減

・シルバーパスの減額(70歳以上の都民限定:年20,510円→1,000円)

住民税非課税世帯だと、老後生活がとても豊かになるとは言い難いです。ただ、上記のような市民サービスの充実や年金の手取り額の増加などはメリットが大きいです。

年金211万円の壁の計算方法

メリットをふまえた上で、自分が年金211万円の壁を越えるかどうか把握したいものです。ここでは、以下の夫婦でイメージしながら具体的な計算方法を解説します。

①夫婦2人世帯(2人とも65歳)

夫:厚生年金被保険者

妻:国民年金保険第3号被保険

上記以外の家庭に関しては、適時読み替えていただければ幸いです。

世帯主の非課税限度額の計算まず、住民税非課税限度額の計算方法は以下の通りです。

限度額=基礎控除×世帯人数+所得金額調整控除(10万円)+被扶養者がいる場合に加算できる金額

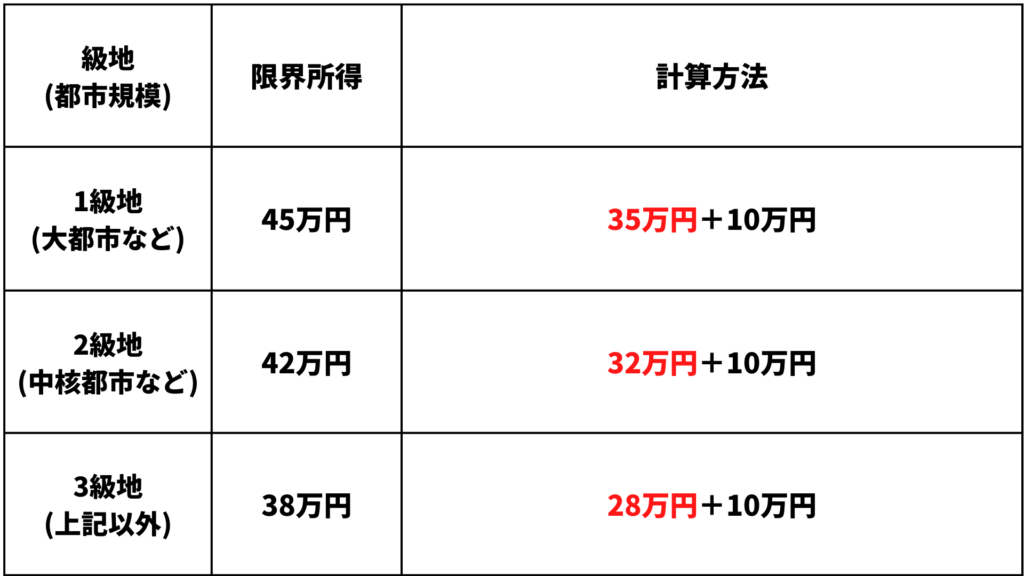

今回の夫婦2人世帯で考えた場合、非課税限度額は以下の画像のようになります。

住民税非課税世帯になるかどうかは、世帯主の控除後の年金収が非課税限度額(101万円/93万円/83万円)を超えるかどうかで決まります。

つまり、以下の式から算出された金額が非課税限度額以下であれば住民税非課税だということです。

限度額≧年金収入-控除(公的年金等控除)

たとえば、今回の夫婦2人世帯(1級地)で考えると、世帯主と奥さん2人分の基礎控除が35万円ずつあります。

さらに所得金額の調整控除である10万円。加えて、複数世帯の場合に加えられる金額が21万円あります。

つまり、非課税限度額は「101万円」です。 世帯主が年金を受け取る際には、公的年金等控除が適用されます。

公的年金等控除は、65歳以上の方は最低110万円。65歳未満の方は、最低60万円です。 旦那さんの厚生年金が211万円だと仮定して、上記の式に当てはまると以下のようになります。

211万円(年金収入)-110万円(公的年金等控除)=101万円

世帯主の年金収入が211万円の夫婦2人世帯であれば住民税非課税だということです。 この計算式に当てはめて、自分の非課税限度額を調べてください。

住んでいる地域によって非課税限度額は違う

ただし、あなたが住んでいる地域によって非課税限度額が違います。

限度額を計算する際には「級地制度」と呼ばれる仕組みが関係するためです。

級地制度とは、生活保護法第8条第2項に示されており、日本全国の市町村を1級地〜3級地に分類し「◯級地-1」「◯級地-2」の6段階で区別している制度です。

それぞれの地域における生活様式や物価などによる生活水準の差を踏まえて、生活保護対象者に最低限度の生活を保証するために定められています。

自分がどの級地区分に入るかは、厚生労働省のHPを参考にしてください。 非課税限度額は、住んでいる地域が級地制度のどの区分に入るかによって、計算時の2項目が変わってきます。

・基礎控除

・被扶養者がいる場合に加算できる金額

計算式の「基礎控除」や「被扶養者がいる場合に加えられる金額」は、代表的な数字を挙げています。

ほとんどの地域ではこの数字ですが、自治体によって多少増減する場合があります。 そのため、級地区分や非課税限度額の計算方法などは必ずお住まいの地域の役所やHPで確認してください。

住民税非課税世帯になる限界年金収入

65歳以上の方の非課税限度額と限界年金収入は上記表を参考にできますが、65歳未満の方も金額を知りたいですよね。 計算するのは大変だと思うので、おおよその限界年金収入を表にまとめました。

※地方自治体により限界年金収入が多少異なります。そのため、詳しくはお住まいの地方自治体に必ずご確認ください。

非課税限度額+公的年金等控除(年齢により異なる)」の金額が、あなたの限界年金収入です。

今回の211万円の壁は、1級地に住んでいる夫婦2人ともに65歳以上の家庭の世帯主の年金収入が住民税非課税世帯になるかどうかの限界収入だということです。

年金211万円の壁は世帯全員が住民税非課税であることが前提

注意点として、これまで説明した「住民税非課税世帯」は、世帯に含まれる全員が住民税非課税であることが前提です。

要するに、奥さん(配偶者)の年収も住民税非課税になる範囲内でなければなりません。

住民税非課税:個人を対象に計算

住民税非課税”世帯”:世帯全員が非課税である前提で計算

そのため、ここでは奥さん(配偶者)が住民税非課税となる限界年収について計算方法を解説します。

奥さん(配偶者)が扶養に入っている場合例として、夫婦2人世帯で奥さんは旦那さんに扶養されている家庭としましょう。

奥さんが扶養されている場合、非課税限度額を単身者として計算します。 単身者の計算式は以下の通りです。

限度額=基礎控除(1人分)+所得金額調整控除(10万円)

配偶者がいる場合の計算方法とは違うの注意してください。「世帯人数」と「被扶養者がいる場合に加えられる金額(21万円)」を足さないで計算します。

上記の式で計算すると、奥さん(65歳以上)の非課税限度額は以下の通りです。

要するに、各種控除などを引いた年収が上記の金額以内に収めると、奥さんも住民税非課税だということです。

奥さんが扶養されている場合、おそらく老齢基礎年金を受け取っているはずです。

老齢基礎年金の受給額は、年額約80万円以下です。

ただし、年金には公的年金等控除が適用されます。

老齢基礎年金には、以下の金額の公的年金等控除が適用されます。

65歳以上:110万円

65歳未満:60万円

つまり、年金による収入は0円ということです。 0円=80万円-110万円

老齢基礎年金だけを受け取っている場合は、どの級地区分でも受給額が限界年金収入を下回ります。

奥さんがパートなどで働く場合旦那さん(65歳以上)で厚生年金を受給している家庭で、奥さん(65歳未満)は老齢基礎年金を受け取りつつ、パートでも働きたいという場合もありますよ。

上記の場合も考え方は同じです。奥さんの年金収入や給与所得の合計が限界年収を超えれなければ住民税非課税世帯に入れます。

ここではわかりやすく計算するために、老齢基礎年金の受給額を年間66万円もらうとしましょう。

年間66万円の収入がありますが、公的年金等控除(65歳未満:60万円)が適用されます。

したがって、奥さんの年金収入は年間6万円です。

6万円=66万円(老齢基礎年金)-60万円(公的年金等控除)

非課税限度額45万円から年金収入を引くと残りの限度額は39万円です。

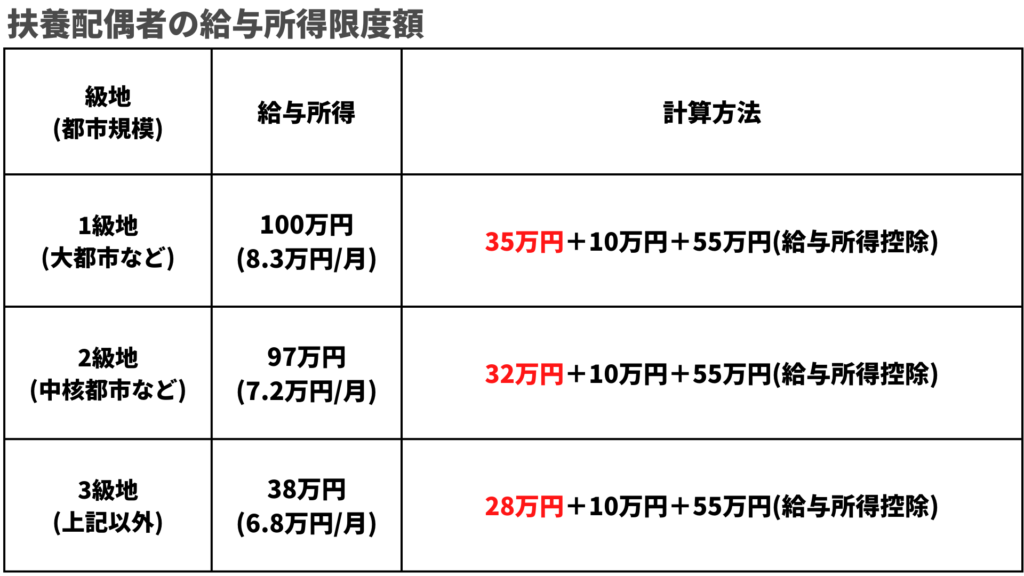

つまり「給与所得-給与所得控除(最低55万円)」の金額が39万円に収まるように働くと住民税非課税になります。

給与所得控除は、65歳未満の方は最低55万円が適用されます。

そのため、94万円(=39万円+55万円)/月額7.8万円まではパートで働くことが可能です。

94万円=55万円+39万円 そのほか、級地別の給与所得の限度額は以下の表を参考にしてください。

結論として、「絶対に年金収入を211万円以内に抑えましょう」とは言い難い部分があります。

なぜなら、今後高確率で年金211万円の壁が引き下げられる可能性があるためです。

人口減少により財源が減っているため、減額は当然の対応になります。

そのため、これから年金生活に入る方は、制度内容をよくふまえて利用するかどうか考えていきましょう。